반응형

출처: 무역협회 호치민지부

《 요 약 》

□ 우리기업들은 가파르게 성장하는 베트남 전력시장에서 비즈니스 기회를 모색하는 노력이 필요

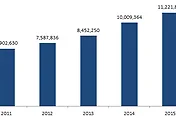

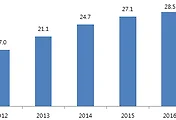

o 베트남 전력은 성장단계에 있는 산업으로, ’12년부터 ’16년까지 베트남 전기 수요는 매년 8.7%씩 성장

- 베트남 전력산업의 성장세는 유가, 환율 변동 및 기후에 따라서 유동적일 것으로 보이나, ’16년부터 ’20년까지 베트남 전력산업 평균성장률은 10.3%-11.3%에 달하는 등 그 성장세가 빨라질 전망 ※ 베트남 전력생산 비중: 수력(36.59%), 석탄(36.29%), 가스(25.7%)

□ 베트남 정부는 전력소비 증가에 따라 발전설비량 목표도 크게 확대할 계획임. 특히, 향후 高성장이 예상되는 화력(Thermal) 발전에서 우리기업과의 협력과 진출을 가속화활 필요가 있음

o 베트남 정부는 전력 소비가 ’20년까지 2,350억-2,045억kWh, ’25년까지 3,520억-3,790억kWh에 달할 것으로 예측하고, 발전설비량을 ’20년 60,000MW, '25년 96,500MW로 확대할 계획임

- 산업통상부(MOIT)의 제7차 전력개발전략에 따르면, 개발가능한 수력발전소가 많지 않아 화력발전(Thermal)이 향후 발전의 중심으로 부각될 전망

- 석탄화력발전이 전체 에너지에서 차지하는 비중이 ’20년 49.3%, ’25년 55%로 확대되고, 가스터빈 화력발전 생산 비중은 ’20년 16.6%에서 ’25년 19.1%로 증가할 전망

□ 발전시장의 11.6%를 차지하며 전력공급에 있어 향후 역할이 기대되는 독립발전사업자(IPP: Independent Power Producer)의 프로젝트에서 EPC, 기자재 및 부품 진출이 유망할 것으로 사료됨

o 베트남 전력시장은 전력공사(EVN)와 그 계열사가 전체의 60% 이상을 차지하고 있으며, 페트로베트남(PVN)社와 비나코민(Vinacomin)社와 같이 발전원료의 생산과 유통을 독점하는 국영기업이 독립발전사업자로서 중요한 역할을 담당하고 있음

- 가스생산 및 유통을 독점하는 PVN(Petrol Vietnam)社와 석탄생산 및 유통을 독점하는 Vinacomin社가 독립발전사업자로서 각각 6.6%, 5%의 발전 시장을 점유

- 독립발전사업자들의 경우, 벤더등록 등 구매통제시스템의 덜 고도화되어 있고, 구매담당자가 기자재·부품 등의 구매 의사결정에 매우 중요한 역할을 하는 것으로 조사됨

o 베트남 전력산업 경쟁력강화 로드맵에 따라, 보다 시장중심의 경쟁요소가 발전시장에 도입되면, 독립발전사업자들이 베트남 전력시장에서 차지하는 역할이 더욱 커질 것으로 전망됨

□ 베트남의 막대한 전력인프라 시장에 적극 참여하기 위해서는 최고 의사정책 결정 메커니즘을 파악하고 활용하는 것이 중요함. 업계와 더불어 공적 금융기관-정부의 지원 노력이 지속되어야 함

o 정부가 통제하는 전력산업의 경우, 인프라 개발 참여 등에 있어 강한 對정부 로비 능력이 중요함. 민간에서는 대기업-중소기업과의 동반진출을 강화하고 정부와 기관은 ODA·개발은행 투자 유치 및 對기업 지원 체계 고도화 등의 노력이 필요함

- 대기업과 중소기업간 해외사업 정보 공유, 입찰 공동참여 등 동반진출을 위한 노력을 강화해 나갈 필요가 있음

- 중소기업은 가격경쟁이 덜하고, 정비사업 등 대기업이 이미 진출한 프로젝트에서부터 해외시장 진출을 노리는 전략이 유효할 것으로 판단됨

1. 베트남 전력산업 개요

□ 전력 주기 및 생산량(Life Cycle and Performance)

o ’12년부터 ’16년까지 베트남 전력 산업은 전력 수요 면에서 연평균성장률 8.7%을 기록하며 빠른 성장을 거두고 있음

- ’16년까지 총 생산된 전력량은 1590.45억kWh, 총생산량과 수입된 전력량을 합한 양은 1760.99억kWh, 발전설비량은 시간당 38,676MW에 달함

- ’16년부터 ’20년까지 베트남 전력산업의 연평균성장률은 10.3%-11.3%에 달할 것으로 예상됨

□ 전력 공급망(Supply Chain)

o 베트남 전력 산업은 원료주입, 생산과정, 급전, 송전, 배전 및 전력 도소매로 이루어져 있음

- 생산된 전력을 중앙급전소(NLDC: National Load and Dispatch Center)가 최소 비용으로 수요자에게 전달

- 발전소에서 송전된 전력은 하위기지로 전달되며, 저전압 전력으로 전환하여 최종 소비자에게 배전됨

< 베트남 전력 공급 흐름도 >

□ 전력원(Power Sources)

o 베트남 주요 전력원은 수력, 석탄과 가스이며 전체 전력 중 수력이 36.59%, 석탄이 36.29%, 가스가 25.7%를 차지함

- 재생에너지 중 풍력과 바이오매스는 아직 초기 단계임

2. 베트남 전력원 종류 및 특징

2. 베트남 전력원 종류 및 특징

□ 수력(Hydro-power)

o 베트남의 주요 수력발전소는 다강(đa), 세산강(Se San), 동나이강(đng Nai) 등에 위치해 있으며, 30,000MW의 매우 큰 전력을 생산할 수 있음

- 우기의 생산량은 건기의 생산량의 2배에 달할 정도로, 수력발전은 화력발전보다 효율적이지만, 계절에 크게 영향을 많이 받는다는 단점이 있음

□ 석탄(Coal)

o 베트남은 풍부한 석탄 매장량 보유에도 불구하고 발전용 석탄을 대부분 수입에 의존하고 있음

- ’16년 베트남 석탄 3,480만톤을 생산하고 1,330만톤을 수입했으며, 국영기업인 Vinacomin社이 석탄 수입 및 유통을 독점하고 있음

o 현지에서 생산되는 석탄 가격이 글로벌 석탄 가격보다 높아 석탄의 가격경쟁력이 떨어짐

- 또한, 국내에서 생산되는 석탄은 부가가치세(VAT), 법인세, 토지세, 환경세, 수출관세 등 다양한 세금이 부과 돼 수입의존도가 높음

- 노천 석탄광산의 석탄이 고갈되는 등 석탄이 점차 줄어드는 추세이며 수출세 등으로 중국 등 해외 시장으로 수출이 매우 어려움

o 석탄 가격은 시장 메커니즘이 아니라 정부가 결정함

o 석탄 가격은 시장 메커니즘이 아니라 정부가 결정함

- 현지 생산되는 석탄 가격은 생산비용보다 저렴하게 책정되며 수입 석탄 가격은 ’16년 3/4분기까지 안정세를 유지하였으나 4/4분기부터 38% 폭등함

- 최근 수입 석탄 가격 상승의 여파로 석탄 판매가도 상승 압력을 받고 있으며, 이로 인해 화력 발전소 발전 단가도 상승세를 보이고 있음

□ 가스(Gas)

o 베트남은 7,000억m³의 천연가스 매장량을 보유하여 동아시아에서 중국에 이어 제2위의 천연가스 대국임

- ’16년 천연가스 총 산출량은 106.1억m³으로 생산량의 80%는 발전소에서 사용되며 10%는 비료 공장 등에 판매됨

o 전력 수요가 증가함에 따라, 베트남은 ’16년 12.3억m³의 액화천연가스(LNG)를 수입했으며, 국영기업 PVN(Petrol Vietnam)의 자회사인 PV Gas社가 LNG 수입을 독점하고 있음

o 현지 천연가스 가격은 싱가포르의 연료유(Fuel Oil) 매월 평균 가격의 46%에 고정되어 있음

- ’16년 연료유 가격으로 발전단가가 상승함에 따라 가스터빈 발전소 순이익이 감소함

3. 베트남 발전 및 전력 소비

□ 전력 발전(Power Generation)

o 국영기업인 베트남전력공사(EVN)와 독립발전사업자(IPPs)가 전력을 대부분 생산하고 있음

o 발전설비량은 실제 발전량보다 크지만, 주로 건기에는 전력생산이 원활하게 이루어지지 않고 있음

- 지역별 및 시간대별 전력 소비 차이, 정확한 생산계획 및 효율적 관리 부족, 그리고 수력발전에 대한 의존도가 높아 송전정지 및 정전이 자주 발생함

- 지역별 및 시간대별 전력 소비 차이, 정확한 생산계획 및 효율적 관리 부족, 그리고 수력발전에 대한 의존도가 높아 송전정지 및 정전이 자주 발생함

□ 베트남전력공사(EVN)

o 베트남전력공사(EVN)는 베트남 산업통상부(MOIT) 산하 국영기업으로서 산하 국영기업과 총 전력 발전 설비량의 60% 이상을 통제하고 있음

- 베트남전력공사(EVN)는 송전망 확충과 발전소 관리를 담당하는 3개의 계열사(GENCO-1, GENCO-2, GENCO-3)를 보유 중임

- 조직개편 후 전략적으로 중요한 호아빈(Hoa Binh), 선라(Sn La), 라이쩌우(Lai Chau), 야리(Yaly), 찌안(Tr An), 뚜옌꽝(Tuyen Quang) 수력발전소는 베트남전력공사(EVN)가 직접 관리 및 통제하고 있음

□ 독립발전사업자(IPPs)

o 독립발전사업자들은 전체 시장 중 11.6%를 차지하며 최대 독립발전사업자인 PVN(Petrol Vietnam)社 등이 베트남 전력 공급에 중요한 역할을 하고 있음

- 천연가스를 생산하는 국영기업 PVN(Petrol Vietnam)社는 까마우1,2(Ca Mau), 연짝1,2(Nhn Trch) 총 4개 가스터빈발전소에 투자했으며 수력발전소 3개와 풍력발전소 1개도 보유 중임

o PVN(Petrol Vietnam)社 외에도 석탄생산 및 유통을 독점하는 Vinacomin社도 독립발전사업자 중 하나로서 5%의 시장 점유율을 가지고 있음

- PVN(Petrol Vietnam)社와 마찬가지로, Vinacomin社는 석탄 생산과 유통을 독점하며 화력발전소에 원료를 직접 공급할 수 있어, 전력 생산이 용이함

o 기타 Song Da Corporation, Licogi社 등 현지 건설 및 엔지니어링 기업, 그리고 AES Corporation(미국), Posco Energy社(한국), Tata Power社(인도) 등이 베트남 발전시장에 참여하거나 투자 중임

o 기타 Song Da Corporation, Licogi社 등 현지 건설 및 엔지니어링 기업, 그리고 AES Corporation(미국), Posco Energy社(한국), Tata Power社(인도) 등이 베트남 발전시장에 참여하거나 투자 중임

□ 전력 소비(Power Consumption)

o 전력 소비 단계에서 베트남전력공사(EVN)가 급전, 송전, 분배, 소매 판매를 독점하고 있음

□ 전력 급전(Load Dispatch)

o 베트남전력공사(EVN)의 산하 국영기업인 중앙급전소(NLDC)가 독점적으로 전력 급전을 관리함

- 중앙급전소(NLDC)는 전력을 안전하고 안정적으로 공급하여 전력의 안정성과 품질을 보장하는 역할을 담당하고 있음

□ 전력 송전(Transmission)

o 국영전력송전공사(NPT)도 베트남전력공사(EVN)의 산하 국영 기업으로 전력 송전을 독점하고 있음

- 전력 송전은 550kV 남-북 전력공급라인과 220kV 초고압 라인, 그리고 국가송전시스템으로 이루어짐

□ 유통 및 판매(Distribution and Retail)

o 5개의 배전공사(PCs: Power Corporations)가 전력 유통 및 판매를 독점함

- 110kV 지역 배전망과 고압 배전망을 관리하여 0.4kV 전력으로 변전 후 공급자 및 최종 소비자에게 제공

o 베트남전력공사(EVN)의 산하 국영기업인 전력거래소(EPTC: Electric Power Trading Company)는 전력을 발전소로부터 독점 구매하여 유통업자 또는 소매업자에게 판매하는 전력 생산과 분배의 중간 역할을 수행

4. 에너지 계획 및 향후 전망

□ 가버넌스(Governance)

o 베트남 전력은 산업통상부(MOIT)와 산업통상부 산하기구인 전력규제기관(ERAV) 및 에너지총국(GDE)에 의해 강력하게 관리·통제 되고 있음

- 전력규제기관(ERAV)은 가격을 통제하고 수요와 공급을 모니터링하며, 허가증 발행, 산업구조 정책을 권고하는 등 전력시스템 전반을 감독

- 에너지총국(GDE)은 정책 마련, 정부 계획, 건설 정책의 자문기구로, 전력산업에 전반에 법적인 권한은 미미함

□ 에너지 수급 계획

o 베트남 정부는 전력 소비가 ’20년까지 2,350억-2,045억kWh, ’25년까지 3,520억-3,790억kWh에 달할 것으로 예측하고, 발전설비량 목표를 ’20년까지 60,000MW, '25년까지 96,500MW로 확대할 계획임

o 향후 개발할 수 있는 수력발전소가 많지 않아 화력발전이 발전의 중심으로 부각될 전망이며, 석탄화력발전이 전체 에너지 믹스에서 차지하는 비중이 ’20년 49.3%, ’25년 55%에 달할 것으로 전망됨

- 가스터빈화력발전 생산 비중은 ’20년 16.6%에서 ’25년 19.1%로 증가하고, 재생에너지(풍력, 태양열, 바이오매스, 소규모 수력)도 생산 비중이 ’20년 6.5%, ’25년 6.9%까지 증가할 것으로 전망됨

- 베트남 정부는 지난 2011년 풍력발전사업을 ‘제7차 전력개발계획’ 우선 분야로 지정하고 2020년까지 1000㎿, 2030년까지 6200㎿ 전력 생산을 목표로 하고 있음

- 원자력도 사용 가능한 전력원이지만 환경 및 비용적 요인으로 베트남 전력계획로드맵에서 철회되어, 우리나라 원전의 對베트남 수출은 불가능한 것으로 판단됨

□ 전력시장 개혁(Competitive Reforms)

o '06년 베트남 정부는 전력산업의 경쟁력 강화와 효율성 및 독립성 제고를 위해 3단계의 경쟁력강화 로르맵을 확정

- 정부는 개혁 첫 단계(’05-’14)에서 EVN(전력공사) 이외에도 다른 경쟁기업들이 전력을 생산할 수 있도록 할 계획임. 동 단계에서 전력거래소(EPTC)의 전력유통 독점은 그대로 유지

- 개혁 두 번째 단계(’15-’22년)에서는 전력 유통에 있어서도 시장원리를 도입하여, 전력거래소(EPTC)뿐만 아니라 다른 경쟁자들도 발전소로부터 전력을 구매할 수 있도록 할 계획임

- 개혁 세 번째 단계(’22년 이후)에서는 전력 소매시장에도 시장원리를 도입하여, 발전소도 최종소비자에게 직접 판매가 가능하도록 할 계획임

o ’17년 3월 현재, 경쟁력강화 로드맵에서 계획한 개혁스케줄이 여전히 실현되지 않고 있어, 베트남 전력 산업은 아직까지 개혁 첫 단계에 머물고 있음

- 산업통상부(MOIT)는 ’17년-’18년에 개혁 2단계 실행을 위한 파일럿 프로그램을 추진할 계획임

□ 가격 메커니즘(Price Mechanism)

o 베트남전력공사(EVN)가 발전소에서 생산되는 전력의 대부분을 계약에 의거 구매하며 나머지는 시장에서 거래됨

- (계약 가격) 생산전력의 75%-90%는 전력공사(EVN)에 판매되며, 운영비용, 대출이자 등 예측을 통해 구매가격이 결정

- (시장 가격) 소규모로 생산되는 전력은 Open market에서 거래됨. 판매가격이 생산가격을 초과하면 이윤창출로 이어지지만 시장 가격은 중앙급전소(NLDC)에서 매시간 고시하는 기본가격(base price)에 따라 결정됨

□ 전력시장 전망(Outlook)

o 전력개발플랜(PDPVII, 2016)에 따르면, 베트남 전력소비는 ’16년부터 ’20년까지 연평균성장률이 10.3%-11.3%에 달할 것으로 전망됨

- ’15년 전력수요증가율(11.23%)와 ’15년 GDP성장률(6.7%)을 감안할 때, ’16년부터 ’20년까지 연평균성장률은 두자리 수 증가율을 보일 것으로 예상됨

- 전력 수요와 전력공급 프로젝트를 감안시, 2017년과 2018년도 전력 공급은 수요를 따라가지 못할 것임

o 유가, 환율의 변동 및 기후가 잠재적 위험으로 작용할 것으로 보임

- (유가) World Bank 보고서(2017)에 따르면 ’17년 유가가 15% 상승할 것으로 보임. 하지만, 석탄가격은 공급의 증가와 對중국 석탄수출 감소로 인해 ’16년 11월 기준 톤당 100달러에서 70달러까지 하락할 것으로 전망됨

- (기후) 수력발전은 ’17년 엘니뇨(El Nino)의 종료와 라니냐(La Nina)의 영향으로 발전량이 커지는 등 긍정적

- (환율) ’17년 미국 경제 회복과 미국연방준비제도(FED)의 금리인상 계획으로 베트남 동-달러 환율이 2-4% 평가절하 될 것으로 예상되며, 전력생산 수익에 부정적인 영향을 줄 것으로 보임

5. 우리기업에의 시사점

□ 우리기업들은 가파르게 성장하는 베트남 전력시장에서 비즈니스 기회를 모색하는 노력이 필요

o 베트남 전력은 성장단계에 있는 산업으로, ’12년부터 ’16년까지 베트남 전기 수요는 매년 8.7%씩 성장

- 베트남 전력산업의 성장세는 유가, 환율 변동 및 기후에 따라서 유동적일 것으로 보이나, ’16년부터 ’20년까지 베트남 전력산업 평균성장률은 10.3%-11.3%에 달하는 등 그 성장세가 빨라질 전망

※ 베트남 전력생산 비중: 수력(36.59%), 석탄(36.29%), 가스(25.7%)

□ 베트남 정부는 전력소비 증가에 따라 발전설비량 목표도 크게 확대할 계획임. 특히, 향후 高성장이 예상되는 화력(Thermal) 발전에서 우리기업과의 협력과 진출을 가속화활 필요가 있음

o 베트남 정부는 전력 소비가 ’20년까지 2,350억-2,045억kWh, ’25년까지 3,520억-3,790억kWh에 달할 것으로 예측하고, 발전설비량을 ’20년 60,000MW, '25년 96,500MW로 확대할 계획임

- 산업통상부(MOIT)의 제7차 전력개발전략에 따르면, 개발가능한 수력발전소가 많지 않아 화력발전(Thermal)이 향후 발전의 중심으로 부각될 전망

- 석탄화력발전이 전체 에너지에서 차지하는 비중이 ’20년 49.3%, ’25년 55%로 확대되고, 가스터빈 화력발전 생산 비중은 ’20년 16.6%에서 ’25년 19.1%로 증가할 전망

□ 발전시장의 11.6%를 차지하며 전력공급에 있어 향후 역할이 기대되는 독립발전사업자(IPP: Independent Power Producer)의 프로젝트에서 EPC, 기자재 및 부품 진출이 유망할 것으로 사료됨

o 베트남 전력시장은 전력공사(EVN)와 그 계열사가 전체의 60% 이상을 차지하고 있으며, 페트로베트남(PVN)社와 비나코민(Vinacomin)社와 같이 발전원료의 생산과 유통을 독점하는 국영기업이 독립발전사업자로서 중요한 역할을 담당하고 있음

- 가스생산 및 유통을 독점하는 PVN(Petrol Vietnam)社와 석탄생산 및 유통을 독점하는 Vinacomin社가 독립발전사업자로서 각각 6.6%, 5%의 발전 시장을 점유

- 독립발전사업자들의 경우, 벤더등록 등 구매통제시스템의 덜 고도화되어 있고, 구매담당자가 기자재·부품 등의 구매 의사결정에 매우 중요한 역할을 하는 것으로 조사됨

o 베트남 전력산업 경쟁력강화 로드맵에 따라, 보다 시장중심의 경쟁요소가 발전시장에 도입되면, 독립발전사업자들이 베트남 전력시장에서 차지하는 역할이 더욱 커질 것으로 전망됨

□ 베트남의 막대한 전력인프라 시장에 적극 참여하기 위해서는 최고 의사정책 결정 메커니즘을 파악하고 활용하는 것이 중요함. 업계와 더불어 공적 금융기관-정부의 지원 노력이 지속되어야 함

o 정부가 통제하는 전력산업의 경우, 인프라 개발 참여 등에 있어 강한 對정부 로비 능력이 중요함. 민간에서는 대기업-중소기업과의 동반진출을 강화하고 정부와 기관은 ODA·개발은행 투자 유치 및 對기업 지원 체계 고도화 등의 노력이 필요함

- 대기업과 중소기업간 해외사업 정보 공유, 입찰 공동참여 등 동반진출을 위한 노력을 강화해 나갈 필요가 있음

- 중소기업은 가격경쟁이 덜하고, 정비사업 등 대기업이 이미 진출한 프로젝트에서부터 해외시장 진출을 노리는 전략이 유효할 것으로 판단됨

첨부 1: 우리기업의 프로젝트 추진 현황

[화력발전]

1) 한국전력

o 2013년 베트남 산업무역부가 국제입찰로 발주한 탄화성 응이손 2 석탄화력발전(1,200MW) 건설 및 운영사업(BOT)의 낙찰자로 선정

- 응이손 2 사업은 베트남에서 수입 유연탄을 사용하는 최초의 대용량 석탄화력 IPP(Independent Power Producer 민자발전사업자) 사업으로, 향후 베트남 전력시장의 모델 IPP사업이 될 것으로 기대

- 일본의 마루베니 상사와 50:50 동일지분으로 참여하는 본 사업은 베트남 전력공사가 25년간 전력구입을 보장함으로써 총 150억불의 안정적 매출을 확보

o 2014년 베트남 롱안성에 1,200㎿급 화력발전소 건설을 추진하기로 하고 롱안성 인민위원회의 승인을 얻음

o 베트남 남부 하우장성에 37억 달러를 투입해 2000MW급 화력발전소 건립을 추진 예정

2) 태광실업

o 자회사 태광파워홀딩스를 통해 베트남 북부 남딘성에 1,200MW 규모의 발전소 2곳 건설을 추진

- 총 사업규모는 22억 달러임. 자본금 5.5억 달러는 태광실업과 사우디아라비아 발전사업자인 아크아 파워(Acwa Power) 등이 출자하고 16.5억 달러는 프로젝트 파이낸싱(PF)으로 조달

3) 삼성물산

o 베트남 산업무역부는 2014년 삼성물산이 제출한 중부 하띤성의 붕앙3 발전사업 투자제안서를 공식 승인 사업권을 부여

- 삼성물산은 24억 달러를 투입하여 1,200㎿급 화력발전소를 건설할 예정

[태양광 발전]

1) 한화솔라원

o 한화솔라원은 2015년말 베트남 중부 투아티엔후에(Thua Thien Hue)성 정부와 태양광 발전소 건립에 합의 (총 2억 달러의 발전용량 100MW~200MW 규모

2) 신성솔라에너지/서부발전

o 신성솔라에너지가 한국서부발전과 공동으로 베트남 중부 닥농성에 300MW 규모의 태양광발전사업을 추진 중

3) Solar Park Korea

o Solar Par Korea 사는 하띤성에 300MW 규모의 태양광발전 사업을 협의 중이며, 6억 5천만달러의 투자가 소요될 것으로 예상

4) Doosung Vina

o 빈투안 성에 30MW 태양광 발전소를 건설하는 투자승인을 2015년 획득. 이미 빈투안성에는 Tuy Phong 프로젝트라는 태양광발전 사업이 추진중이며 6,600만달러가 투자되어 2017년에 가동 예정

[풍력발전]

o 우진건설·건화엔지니어링 컨소시엄은 2015년 베트남 남부 짜빈(Tra Vinh)시 경제구역관리위원회로부터 풍력발전 설비 건설 사업 투자허가서를 획득

- 총 1300억원을 투자하여 48㎿ 규모 풍력발전설비를 건설예정

[바이오매스 발전]

o 도화엔지니어링은 100MW의 바이오매스 발전소를 꽝빈성에 건설하기 위한 예비 타당성조사 실시 허가를 2016년 7월 획득

- 스크랩우드(scrap wood) 등을 연료로 사용하여 100MW급 바이오매스 발전소를 꽝빈 성의 중앙부에 건설하는 4억 달러 규모의 사업으로 2018년 착공, 2020년 완공을 목표로 함

□ 첨부 2: 연도별 베트남 발전(Power) 프로젝트

< 2017년 발전(Power) 프로젝트 >

프로젝트명 |

형태 |

발전용량(MW) |

주요 계약자 |

|

1 |

ChiKhe |

Hydropower |

41 |

IPP |

2 |

Long To |

Hydropower |

42 |

IPP |

3 |

Trung Sn #3,4 |

Hydropower |

2x65 |

EVN |

4 |

Yen Sn |

Hydropower |

70 |

Binh Minh Constrution and Tourism Joint-Venture Company |

5 |

Tra Khuc 1 |

Hydropower |

36 |

IPP |

6 |

Sekaman Xanxay (Laos) |

Hydropower |

32 |

Vit Laos Power Joint Venture Company |

7 |

Thac M (Expansion) |

Hydropower |

75 |

EVN |

8 |

Thai Binh I #1,2 |

Thermal Power |

2x300 |

EVN |

9 |

Thai Binh II #1 |

Thermal Power |

600 |

PVN |

10 |

Duyen Hi III#2 |

Thermal Power |

600 |

EVN |

11 |

Long Sn Petrochemical Thermal Power #1 |

Thermal Power |

75 |

IPP |

12 |

An Khe #1 |

Biomass |

55 |

Quang Ngai Sugar Company |

13 |

Other |

Renewable Energy |

360 |

< 2018년 발전(Power) 프로젝트 >

프로젝트명 |

형태 |

발전용량(MW) |

주요 계약자 |

|

1 |

Lo River 6 |

Hydropower |

44 |

Xuan Thin Ha Giang |

2 |

Hi Xuan |

Hydropower |

102 |

IPP |

3 |

Min River 4 |

Hydropower |

38 |

IPP |

4 |

La Ngau |

Hydropower |

36 |

La Ngau Hydropower |

5 |

đk Mi 1 |

Hydropower |

54 |

IPP |

6 |

đa Nhim (Expansion) |

Hydropower |

100 |

EVN |

7 |

Sekaman 4 (Laos) |

Hydropower |

80 |

Vit Laos Power |

8 |

A Lin |

Hydropower |

62 |

IPP |

9 |

Thng Long #1 |

Thermal Power |

300 |

Thang Long Thermal Power |

10 |

Thai Binh II #2 |

Thermal Power |

600 |

PVN |

11 |

Vnh Tan IV #1,2 |

Thermal Power |

2x600 |

EVN |

12 |

Long Phu I #1 |

Thermal Power |

600 |

PVN |

13 |

Long Sn Petrochemical Thermal Power #2,3 |

Thermal Power |

2x75 |

IPP |

14 |

KCP #2 |

Biomass |

30 |

IPP (Phu Yen) |

15 |

An Khe #2 |

Biomass |

55 |

Quang Ngai Sugar |

16 |

Lee&Man |

Biomass |

125 |

Lee & Man Vietnam |

17 |

Khai Long (Ca Mau)

|

Wind |

100 |

Cong Ly Construction, Commercial, Tourism Company |

18 |

Bac Lieu #3 |

Wind |

142 |

Cong Ly Construction, Commercial, Tourism Company |

19 |

Other |

Renewable Energy |

520 |

< 2019년 발전(Power) 프로젝트 >

프로젝트명 |

형태 |

발전용량(MW) |

주요 계약자 |

|

1 |

Bo Lam 3 |

Hydropower |

46 |

IPP |

2 |

Pc Ma |

Hydropower |

140 |

Pc Ma Hydropower Company |

3 |

Thng Kon Tum #1,2 |

Hydropower |

2x110 |

EVN |

4 |

Thng Long #2 |

Thermal Power |

300 |

Thng Long Thermal Power |

5 |

Hi Ha 1 |

Thermal Power |

3x50 |

IPP |

6 |

Na Dng II |

Thermal Power |

110 |

Vinacomin |

7 |

Long Phu I #2 |

Thermal Power |

600 |

PVN |

8 |

Hu River I #1,2 |

Thermal Power |

2x600 |

PVN |

9 |

Duyen Hi III (Expansion) |

Thermal Power |

660 |

EVN |

10 |

Vnh Tan I #1,2 |

Thermal Power |

2x600 |

CSG - CPIH - Vinacomin (BOT) |

11 |

Vnh Tan IV (Expansion) |

Thermal Power |

600 |

EVN |

12 |

Nm Cum 1,4,5 |

Small hydropower |

65 |

IPP |

13 |

Trung - Nam |

Wind |

90 |

IPP (Ninh Thun) |

14 |

Soc Trng |

Wind |

99 |

Cong Ly Construction, Commercial, Tourism Company |

15 |

Thien Tan I |

Solar |

300 |

IPP (Ninh Thun) |

16 |

Other |

Renewable Energy |

450 |

< 2020년 발전(Power) 프로젝트 >

프로젝트명 |

형태 |

발전용량(MW) |

주요 계약자 |

|

1 |

Nm Pan 5 |

Hydropower |

35 |

IPP |

2 |

Nm Mo |

Hydropower |

95 |

IPP |

3 |

Ialy (Expansion) |

Hydropower |

360 |

EVN |

4 |

Formosa Ha Tnh #6,7 |

Thermal Power |

2x150 |

IPP - coal |

5 |

Formosa Ha Tnh #8,9 |

Thermal Power |

2x100 |

IPP |

6 |

Formosa Ha Tnh #10 |

Thermal Power |

150 |

IPP - coal |

7 |

Hi Dng #1 |

Thermal Power |

600 |

Jaks Resources Bhd (BOT) |

8 |

Cm Ph III #1,2 |

Thermal Power |

2x220 |

Vinacomin |

9 |

Cong Thanh |

Thermal Power |

600 |

Cong Thanh Thermal Power Company |

10 |

O Mon III |

Gas Turbine |

750 |

EVN |

11 |

Nm Cum 2,3,6 |

Small Hydropower |

54 |

IPP |

12 |

Hanbaram |

Wind |

117 |

IPP |

13 |

ThienTan2 |

Solar |

400 |

IPP (Ninh Thun) |

14 |

Other |

Renewable Energy |

470 |

출처: Power Development Plan, 2016

반응형

'경제' 카테고리의 다른 글

| 가파르게 성장하고 있는 베트남 물류산업 동향 및 전망에 대해 알아봅시다 (0) | 2017.05.30 |

|---|---|

| 베트남 섬유의류 산업 동향 및 향후 전망에 대해 알아봅시다. (공급사슬 경쟁력 분석) (0) | 2017.05.30 |

| 최근 캄보디아 경제 동향 및 전망에 대해 알아봅시다 (0) | 2017.05.29 |

| 2016년 베트남 수출입 동향에 대해 알아봅시다. (0) | 2017.05.29 |

| 스타벅스보다 잘 나가는 베트남 프랜차이즈 카페 (0) | 2017.04.18 |