반응형

출처: 무역협회 호치민지부

< 요 약 >

□ (성장률) 베트남 섬유·의류 수출은 ’11-’16년 연평균성장률 13.8%를 기록하며 빠른 성장세를 보임

o 미국이 가장 큰 수출시장이며, EU, 일본, 한국이 그 뒤를 잇고 있음

□ (시장 현황) 경쟁기업이 섬유·의류분야에 진입이 수월하지만 시장이 이미 포화상태이며 기타 수출국의 압박으로 경쟁이 점차 심화되고 있음

o 글로벌 경제의 위축, 라오스 및 캄보디아와의 경쟁 심화, 불안정한 환율 그리고 최소임금 상향 조정 등이 최근 섬유·의류시장이 하락세를 보이고 있는 이유임

- 그럼에도 불구하고, 베트남 섬유·의류 산업은 젊고 유능한 노동력, 정부 지원 및 수출시장에서의 안정적 입지 등 장점을 보유하고 있는 것으로 판단됨

- 그럼에도 불구하고, 베트남 섬유·의류 산업은 젊고 유능한 노동력, 정부 지원 및 수출시장에서의 안정적 입지 등 장점을 보유하고 있는 것으로 판단됨

□ (베트남 진출 한국기업) 현지진출 한국 섬유의류 기업은 총 500개사가 넘으며, 총 20억달러가 넘는 자본금을 등록하고 있음

o 한국 섬유·의류 기업의 對베트남 진출 원인으로는 노동비 등 중국의 원가상승, 베트남의 원가경쟁력 및 우호적 투자환경, 그리고 베트남-EU FTA 등 베트남이 체결한 FTA를 통한 거대 글로벌 시장접근 강화 등이 있음

□ (산업구분 및 공급사슬) 섬유·의류산업은 일반적으로 직물·편물용 실(비중 9%)과 의류(비중 91%)로 이루어져 있으며, 의류는 여러 가지 종류로 세분화되어 분류됨

o 섬유·의류 산업의 공급 사슬은 ①면 생산 및 방적, ②직조, ③단순임가공(CMT) 그리고 ④마케팅 및 유통으로 이루어져 있음

- 베트남은 주로 단순임가공(CMT)의 역할을 담당하며, 원자재 및 최종 소비자와는 거리가 있음

- 베트남은 주로 단순임가공(CMT)의 역할을 담당하며, 원자재 및 최종 소비자와는 거리가 있음

※ 단순임가공(CMT)의 ’11-’15년 평균성장률은 10.19%를 기록

- 자재의 수입 의존도가 높아 기존 생산에 문제 발생시 다른 자재로 대체해야 하므로, 시간 및 품질적인 리스크에 노출되어 있으며, 최신 마켓 및 패션 트랜드를 제대로 따라가지 못하는 경향을 보임

o 베트남에서 마케팅과 유통은 아직 발전 단계에 있어 홍콩, 대만, 한국 무역업자들이 주요 시장의 소매점과 베트남 CMT 기업간 미들맨으로서 소매업체로부터 주문을 받고, 이를 베트남 CMT 기업에 주문을 하는 역할을 담당함

□ (환경 변화 및 전망) 베트남 단순임가공 기업들이 점차 소매업자 및 최종 소비자와 직접적으로 연결되어 최신 트렌드를 파악하고 마케팅 활동을 수행한다면 한국기업들에게 큰 위협으로 작용할 수 있음

o 베트남 섬유·의류 산업은 노동중심 방식에서 FOB(Free On Board), ODM(Original Design Manufacturer)과 같은 현대기술 생산방식으로 전환될 전망임

- May Saigon社(GMC)는 비즈니스 모델을 CMT(Cut-Make-Trim) 에서 FOB(Free On Board)로 전환 후 이익이 4배나 증가

- 미국, EU 등 거대시장의 소비자행태 및 시장 트랜드 변화도 베트남에 진출한 우리기업들의 비즈니스 환경에 큰 영향을 줄 수 있다는 점에서 항시 이를 모니터링 할 필요가 있음

o 베트남 섬유·의류 산업은 미국의 환태평양경제동반자협정(TPP) 탈퇴와 베트남-EU FTA협정의 발효 지연 등의 도전을 받고 있음

1. 베트남 섬유·의류 전반

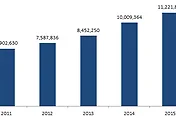

□ 연평균성장률

o 베트남섬유의류협회(VITAS)에 따르면, ’11부터 ’16년까지 베트남의 섬유·의류 수출 연평균성장률은 13.8%를 기록

- 섬유·의류 수출은 '12년 170억 달러에서 '16년 285억 달러로 크게 증가하였고, 휴대폰 및 부품 다음으로 높은 수출액을 기록

< ’11-’16년 베트남 섬유·의류산업 수출현황 >

단위: 10억 달러

□ 수출 현황

o 베트남관세청(GDVC)에 의하면, 최대 수출시장은 미국이였으며 EU, 일본, 한국이 그 뒤를 이었음

- 미국, EU, 일본, 한국의 수출비중은 각각 48%, 14.9%, 12.2%, 9.7% 차지

- ’15년 수출은 전년대비 24억 달러 증가하고 ‘16년 수출은 전년대비 14억 달러 증가

- 미국, EU, 일본, 한국의 수출비중은 각각 48%, 14.9%, 12.2%, 9.7% 차지

- ’15년 수출은 전년대비 24억 달러 증가하고 ‘16년 수출은 전년대비 14억 달러 증가

2. 섬유·의류산업 주요기업 및 경쟁력

□ 세부부문(Market Segmentation) 구성

o 섬유·의류산업은 직물·편물용 실과 의류로 시장이 구분됨

- 재킷, 티셔츠와 바지가 전체 의류부문의 60%를 차지하며 니트웨어 또는 정장은 크지 않은 비중을 차지함

< 세부 부문별 비중 > < 제품별 수출 비중 >

- 재킷, 티셔츠와 바지가 전체 의류부문의 60%를 차지하며 니트웨어 또는 정장은 크지 않은 비중을 차지함

< 세부 부문별 비중 > < 제품별 수출 비중 >

□ 주요 기업 및 경쟁 분석 (Major Players and Competition Analysis)

o 직물·편물용 실과 의류부문에는 총 6,000개 이상의 기업들이 포진해 있음

- 대부분은 현지의 민간기업이며, 규모기준으로는 대부분 중소기업 혹은 중견기업에 해당함

< ‘16년 10大 섬유·의류기업 수출현황 >

단위: 10억동(VND)

자료: 베트남섬유의류협회(VITAS)

주: 일부 기업의 수출액은 예측치

o 최대 국영 기업인 Vinatex社는 ’16년 매출액 15.73조 VND을 기록했으며 의류기업인 Viet Tien社(조인트벤처)와 직물·편물용 실 생산기업인 Phong Phu社(100% 소유)를 보유하고 있음

- (Viet Tien社) ’16년 매출액 7.43조 VND을 기록한 Viet Tien社는 의류산업의 대표주자이며, 주요 수출 대상국은 일본, 미국과 EU 등이 있음. 베트남 현지 유통망도 개발하여 전국적인 유통망을 보유하고 있음

- (Phong Phu社) 직물·편물용 실뿐 아니라 천과 의류를 생산하는 주요 ODM(Original Design Manufacturing) 기업으로 공급 사슬에서 고부가가치 생산활동 영역으로 이동 중이며 봉사(Sewing Thread)와 같은 부가재료도 생산함

- (Viet Tien社) ’16년 매출액 7.43조 VND을 기록한 Viet Tien社는 의류산업의 대표주자이며, 주요 수출 대상국은 일본, 미국과 EU 등이 있음. 베트남 현지 유통망도 개발하여 전국적인 유통망을 보유하고 있음

- (Phong Phu社) 직물·편물용 실뿐 아니라 천과 의류를 생산하는 주요 ODM(Original Design Manufacturing) 기업으로 공급 사슬에서 고부가가치 생산활동 영역으로 이동 중이며 봉사(Sewing Thread)와 같은 부가재료도 생산함

*ODM(Original Design Manufacturing): 단순제조뿐만 아니라 제품 개발능력도 보유해 주문자가 원하는 제품을 개발해 공급하는 방식

< Vinatex社 관련 기업의 ’16년 매출 현황 >

단위: 10억동(VND)

자료: 각 해당 기업 자료

o 주식시장에 상장된 주요 기업은 May Thanh Cong社(TCM), TNG社, May Saigon社(GMC) 등이 있음

- (May Thanh Cong社, TCM) 통합된 가치사슬을 보유하고 있는 유일한 기업으로 韓國 이랜드가 43% 주식을 소유 중임

- (May Saigon社, GMC) 최근 안정적인 성장세를 보이는 주요 의류기업 중 하나임. 셔츠, 바지, 재킷 등 다양한 의류 포트폴리오를 보유하고 있으며 CMT(Cut Make Trim)에서 FOB(Free On Board)으로 전환하여 큰 매출 상승을 이루어냄

- (May Thanh Cong社, TCM) 통합된 가치사슬을 보유하고 있는 유일한 기업으로 韓國 이랜드가 43% 주식을 소유 중임

· 사업 확장으로 상품 수가 2460만 가지가 넘으며 ’16년 매출액은 3.07조 VND를 기록함

· May Saigon社(GMC)의 총매출 40%를 차지하는 직물·편물용 실 매출은 면(Cotton) 단가 상승으로 증가할 것으로 예상됨

- (TNG社) 수출용의류 전문생산기업으로 최근 빠른 성장세를 시현중임. 시장 환경이 우호적이지 않음에도, 해외주문을 잘 확보하고 있고, 경쟁 심화에도 불구하고 판매 및 관리비용을 감소하는 등 효율성 극대화에 노력 중임- (May Saigon社, GMC) 최근 안정적인 성장세를 보이는 주요 의류기업 중 하나임. 셔츠, 바지, 재킷 등 다양한 의류 포트폴리오를 보유하고 있으며 CMT(Cut Make Trim)에서 FOB(Free On Board)으로 전환하여 큰 매출 상승을 이루어냄

< 6년 상장 기업별 순위 및 매출액> 단위: 10억동(VND)

자료: 각 해당 기업 자료

o 한국 섬유·의류 기업의 對베트남 진출 원인으로는 노동비 등 중국의 원가상승, 베트남의 원가경쟁력 및 우호적 투자환경, 그리고 베트남-EU FTA 등 베트남이 체결한 FTA를 통한 거대 글로벌 시장접근 강화 등이 있음

- 베트남에 진출한 한국 섬유의류 기업은 총 500개사가 넘으며, 총 20억달러가 넘는 자본금을 등록하고 있음

- 베트남산 의류의 對한국 수출은 23억달러에 달하며, 한국 시장에서 베트남산 의류시장 규모는 중국산 의류에 이어 두 번째로 큼

- 베트남에 진출한 한국 섬유의류 기업은 총 500개사가 넘으며, 총 20억달러가 넘는 자본금을 등록하고 있음

- 베트남산 의류의 對한국 수출은 23억달러에 달하며, 한국 시장에서 베트남산 의류시장 규모는 중국산 의류에 이어 두 번째로 큼

* CMT(Cut-Make-Trim): 디자인, 원자재, 부자재를 공급하여 생산자가 최종상품을 만드는 방식

* FOB(Free On Board): 생산자로부터 최종상품을 받아 책임을 지는 방식

* 전 세계 GDP의 40%를 차지하는 TPP가 미국의 탈퇴로 동력을 잃으면서 외국인투자자들의 대베트남 투자심리가 악화하고, 가동률 하락 및 과잉공급 문제가 야기될 수 있음

<‘16년 對한국 수출 상위 10개사 >

단위: 백만달러

3. 베트남 섬유·의류산업 경쟁력

□ 포터의 5가지 경쟁요소 분석 (Porter's Five Forces Anaylsis)

◎ 공급과 수요의 증가로 전망이 좋아 보이지만 시장 진입이 쉬운 점과 타국의 수입품으로 인해 경쟁이 심화되는 추세임

o (낮은 공급업자 교섭력) 시장에 공급자가 많고 차별점이 없으며 대체비용이 낮아 공급자의 교섭력이 떨어짐

- 베트남은 대부분의 원자재를 중국, 대만 등으로 부터 수입해 왔지만 ’18년 발효 예정인 베트남-EU FTA 특혜관세 혜택을 받기 위해 자재를 현지 혹은 EU로부터 구매하는 등 공급자 변경을 추진할 전망임

- 베-EU FTA의 교차누적조항으로 한국산 직물이 베트남에서 의류(HS 61류 및 62류)로 추가가공 또는 결합될 경우 이를 베트남 원산지로 인정하기 때문에, 기존의 중국 및 대만산 자재 공급선이 한국산으로 대체될 가능성이 있음

- 베트남은 대부분의 원자재를 중국, 대만 등으로 부터 수입해 왔지만 ’18년 발효 예정인 베트남-EU FTA 특혜관세 혜택을 받기 위해 자재를 현지 혹은 EU로부터 구매하는 등 공급자 변경을 추진할 전망임

- 베-EU FTA의 교차누적조항으로 한국산 직물이 베트남에서 의류(HS 61류 및 62류)로 추가가공 또는 결합될 경우 이를 베트남 원산지로 인정하기 때문에, 기존의 중국 및 대만산 자재 공급선이 한국산으로 대체될 가능성이 있음

o (낮은 구매자의 교섭력) 베트남 시장에서 의류의 수요는 대단히 크지만 소비자의 기호를 만족시키는 제품의 현지 생산량은 낮아 의류시장에서 구매자의 교섭력은 낮은 편임

- 1억명에 달하는 인구와 가처분수입 상승으로 베트남인들의 의류에 대한 소비 비중이 증가하고 있는 추세지만 현지 의류 공급은 현지 수요를 충족하지 못하고 있으며, 소비자들은 싼 수입의류에 의존하는 등 시장괴리(Gap)가 존재

- 1억명에 달하는 인구와 가처분수입 상승으로 베트남인들의 의류에 대한 소비 비중이 증가하고 있는 추세지만 현지 의류 공급은 현지 수요를 충족하지 못하고 있으며, 소비자들은 싼 수입의류에 의존하는 등 시장괴리(Gap)가 존재

o (높은 신규진입자의 위협) 베트남 정부의 섬유·의류산업 개발지원정책과 요구되는 자본금과 기술력의 수준이 높지 않아 신규 경쟁자의 시장진입 가능성이 높음

o (대체상품 및 서비스의 위협) 제품의 종류와 가격, 품질 및 자재가 다양하고 많아, 제품의 대체가능성이 높고 소비자는 다른 상품으로 항시 이동할 수 있음

- 예를 들어, 청바지는 카키, T셔츠는 셔츠, 매스제품에서 프리미엄 제품으로 대체가능함

- 예를 들어, 청바지는 카키, T셔츠는 셔츠, 매스제품에서 프리미엄 제품으로 대체가능함

o (기업간 경쟁관계) 내수시장과 해외시장에서 경쟁이 점차 심화되고 있음. 기업들은 바이어와 자재 등 시장적 요소뿐만 아니라 경험 많고 유능한 인적 자원을 두고도 경쟁하고 있음

- 아울러, 캄보디아 등 수출경쟁국들의 값싼 노동력과 무관세 혜택 등도 경쟁을 더욱 심화시키는 요인으로 작용중임

- 아울러, 캄보디아 등 수출경쟁국들의 값싼 노동력과 무관세 혜택 등도 경쟁을 더욱 심화시키는 요인으로 작용중임

□ 기회 및 장벽 (Opportunities and Barriers)

o 어리고 유능한 노동력, 정부의 정책적 지원 및 주요 수출시장에서 베트남의 존재감 등은 베트남의 섬유·의류산업이 다른 경쟁국과 대비하여 지속적 우위를 점유할 수 있는 원동력이 되고 있음

- 높은 품질과 높은 수준의 노동력을 자랑하는 베트남은 미국 및 EU시장 등 주요 시장의 전략적 소싱 지역으로 대규모 의류제품 구매기업들과의 안정적인 비즈니스 관계는 베트남 섬유·의류산업의 중요한 자산임

o 하지만, 베트남은 라오스, 캄보디아와 달리 관세혜택을 받고 있지 않아 발주 하락과 비용 상승이 베트남 섬유·의류산업의 어려움으로 작용할 것으로 보임

- 다른 수출경쟁국들은 현지 통화를 평가 절하하여 베트남의 섬유·의류산업과 경쟁하고 있으며, 베트남은 최저임금 정책으로 생산비용이 약 16%부터 25%까지 상승함

- 다른 수출경쟁국들은 현지 통화를 평가 절하하여 베트남의 섬유·의류산업과 경쟁하고 있으며, 베트남은 최저임금 정책으로 생산비용이 약 16%부터 25%까지 상승함

□ 공급 사슬 (Supply Chain)

◎ 방적 부문 (Spinning)

o 방적 부문은 노동력, 전기세, 토지임차료 등 낮은 운영비용과 글로벌 수요의 증가에 힘입어 ’15년 수출은 25.4억 달러를 기록하였고, ’11-’15년 평균 성장률은 7.25%에 달하는 등 최근 급성장함

- 미국농무부(USDA)에 따르면, 베트남은 ’15-’16년 코튼을 117만 톤 수입한 반면 현지 생산량은 500톤에 불과해 수입 의존도가 높음

- 현지 생산된 직물·편물용 실의 대부분은 수출되고 현지 단순임가공(CMT) 기업들은 품질과 수량의 차이 등으로 실을 수입에 의존하고 있어 산업 구조적 불균형 문제가 초래되고 있음

- 미국농무부(USDA)에 따르면, 베트남은 ’15-’16년 코튼을 117만 톤 수입한 반면 현지 생산량은 500톤에 불과해 수입 의존도가 높음

- 현지 생산된 직물·편물용 실의 대부분은 수출되고 현지 단순임가공(CMT) 기업들은 품질과 수량의 차이 등으로 실을 수입에 의존하고 있어 산업 구조적 불균형 문제가 초래되고 있음

◎ 직조 부문 (Weaving)

o 베트남방적협회(VCOSA)에 따르면, 현지에서 생산되는 원단의 품질과 수량이 수출에 적합하지 않아 현지 의류제조사들은 현지 생산된 직조제품 보다는 수입제품에 크게 의존하고 있음

- 현지 원단업체들은 전체 시장수요의 20-30% 정도를 공급하는데 그치고 있음

- 현지 원단업체들은 전체 시장수요의 20-30% 정도를 공급하는데 그치고 있음

o 상충되는 정부 정책, 부품산업(supporting industry) 및 산업생태계 모델 부재, 소규모 기업 위주의 시장 등으로 직조부문은 아직 크게 발전하지 못하는 실정임

- 베트남 정부도 직조부문의 중요성을 인식하고 있으나, 환경오염 등 문제로 투자 프로젝트 지원에 소극적임

- 직조 부문은 단순임가공(CMT)과 달리 막대한 투자와 기술이 필요한데, 대부분의 업체들은 규모가 작아 대량생산을 통한 경쟁력 확보가 어려움

- 이상적인 모델은 금융기관, 인프라, 자재 공급, 방적 및 직조, 단순임가공(CMT)이 통합된 형태지만 산업부문간 협력과 조정이 잘 이루어지지 않고 있음

- 베트남 정부도 직조부문의 중요성을 인식하고 있으나, 환경오염 등 문제로 투자 프로젝트 지원에 소극적임

- 직조 부문은 단순임가공(CMT)과 달리 막대한 투자와 기술이 필요한데, 대부분의 업체들은 규모가 작아 대량생산을 통한 경쟁력 확보가 어려움

- 이상적인 모델은 금융기관, 인프라, 자재 공급, 방적 및 직조, 단순임가공(CMT)이 통합된 형태지만 산업부문간 협력과 조정이 잘 이루어지지 않고 있음

◎ 단순임가공 (Cutting-Making-Trimming)

o 단순임가공(CMT)은 가장 빠르게 성장하고 있는 부문으로 ’11-’15년 평균성장률은 10.19%를 기록

- 베트남섬유의류협회(VITAS)에 의하면, 단순임가공(CMT) 기업 비중은 전체의 65%를, FOB(Free On Board) 기업 비중은 25%, ODM(Original Development Manufacturing) 기업 비중은 9%에 달하는 것으로 나타남

- 현지 직조산업이 아직 발전 단계이기에 원단 등 단순임가공(CMT) 방식에 쓰이는 대부분의 자재는 수입에 의존하고 있음

- 자재의 수입 의존도가 높아, 기존 생산에 문제 발생시 다른 자재로 대체해야 하므로 시간 및 품질상 리스크를 안고 있음

- 베트남섬유의류협회(VITAS)에 의하면, 단순임가공(CMT) 기업 비중은 전체의 65%를, FOB(Free On Board) 기업 비중은 25%, ODM(Original Development Manufacturing) 기업 비중은 9%에 달하는 것으로 나타남

- 현지 직조산업이 아직 발전 단계이기에 원단 등 단순임가공(CMT) 방식에 쓰이는 대부분의 자재는 수입에 의존하고 있음

- 자재의 수입 의존도가 높아, 기존 생산에 문제 발생시 다른 자재로 대체해야 하므로 시간 및 품질상 리스크를 안고 있음

◎ 마케팅 및 유통 (Marketing and Distribution)

o 베트남에서 마케팅과 유통은 아직 발전 단계에 있어 해외 기업 의존도가 매우 높음

- 마케팅과 유통은 소매업자와 무역업자가 담당함

· 소매업자들은 대부분 주요 수출시장인 미국, EU, 일본에 소재하며 자체 브랜드, 슈퍼마켓, 도소매 아울렛을 보유하고 있음

· 홍콩, 대만, 한국 무역업자들이 주요 시장의 소매점과 베트남 CMT 기업간 미들맨으로서 소매업체로부터 주문을 받고, 소싱을 하며, 이를 베트남 CMT기업에 주문을 하는 역할을 담당함

- 베트남 CMT 기업들은 소매업자 및 최종 소비자와 직접적으로 연결되어 있지 않아 최신 트렌드를 파악하고 마케팅 활동을 수행하는데 한계가 있음

- 마케팅과 유통은 소매업자와 무역업자가 담당함

· 소매업자들은 대부분 주요 수출시장인 미국, EU, 일본에 소재하며 자체 브랜드, 슈퍼마켓, 도소매 아울렛을 보유하고 있음

· 홍콩, 대만, 한국 무역업자들이 주요 시장의 소매점과 베트남 CMT 기업간 미들맨으로서 소매업체로부터 주문을 받고, 소싱을 하며, 이를 베트남 CMT기업에 주문을 하는 역할을 담당함

- 베트남 CMT 기업들은 소매업자 및 최종 소비자와 직접적으로 연결되어 있지 않아 최신 트렌드를 파악하고 마케팅 활동을 수행하는데 한계가 있음

< 글로벌 가치사슬에서 베트남 섬유·의류 산업 >

자료: Dang Nhu Van

□ 법적 환경

o 베트남의 주요 수출 산업인 섬유·의류 산업은 정부로부터 다양한 지원을 받음

- 예를 들어, 필라멘트(filament), 폴리머(Polymer) 등 직물생산을 위한 자재에 대해 베트남 정부는 수입관세를 면제해 주고 있음

- 대부분의 노동자가 여성인 점을 고려, 고용조건, 근무 및 휴식시간, 급여 및 성과급 등 다양한 노동자 편의 제도를 도입함

- 예를 들어, 필라멘트(filament), 폴리머(Polymer) 등 직물생산을 위한 자재에 대해 베트남 정부는 수입관세를 면제해 주고 있음

- 대부분의 노동자가 여성인 점을 고려, 고용조건, 근무 및 휴식시간, 급여 및 성과급 등 다양한 노동자 편의 제도를 도입함

o 베트남 정부는 Vinatex社 등 국영 섬유·의류기업에 대해 방적, 직조, 건조 및 단순 임가공의 수직적 통합과 주요사업에의 집중을 위한 구조조정을 시행 중임

- 국영 섬유·의류기업에 대한 구조조정 노력으로 Vinatex社는 37개의 기업과 금융 기관에 대한 투자를 철회함

- 국영 섬유·의류기업에 대한 구조조정 노력으로 Vinatex社는 37개의 기업과 금융 기관에 대한 투자를 철회함

□ 향후 전망 (Outlook)

o 베트남 섬유·의류 산업은 단기적으로 다양한 도전에 직면해 있음

- 베트남은 라오스, 캄보디아 등 수출 경쟁 국가의 무관세 혜택 및 통화 평가절하에 따른 수출확대 전략, 선진국 시장에서의 발주 하락세, 그리고 최저임금 상승에 따른 원가경쟁력 확보 등 다양한 어려움을 극복해야 함

- 베트남은 라오스, 캄보디아 등 수출 경쟁 국가의 무관세 혜택 및 통화 평가절하에 따른 수출확대 전략, 선진국 시장에서의 발주 하락세, 그리고 최저임금 상승에 따른 원가경쟁력 확보 등 다양한 어려움을 극복해야 함

o 트럼프 행정부 출범 이후 미국의 환태평양경제동반자협정(TPP) 탈퇴로 섬유·의류부문에서의 對베트남 외국인직접투자(FDI)에 부정적 영향이 예상됨

- 베트남섬유의류협회(VITAS)는 ’17년 섬유·의류 수출액이 310억 달러에서 290억 달러로 감소할 것이라고 전망함

- 베트남섬유의류협회(VITAS)는 ’17년 섬유·의류 수출액이 310억 달러에서 290억 달러로 감소할 것이라고 전망함

o 하지만, ’18년 발효가 예상되는 베트남-EU FTA에 힘입어 제2大 섬유·의류 시장인 EU시장이 활짝 열릴 전망임

- 美 TPP 탈퇴로, 제1대 시장인 미국시장에 대한 접근성 강화를 기대하기 어려워졌음. 하지만, 이는 미래의 장밋빛 전망이 실현되지 않은 것일 뿐 현재상태(Status quo)의 유지라는 측면에서 바라보는 것이 합당하며, 조만간 제2大 시장인 EU로의 접근성이 크게 가능해진 점은 매우 긍정적임

- 美 TPP 탈퇴로, 제1대 시장인 미국시장에 대한 접근성 강화를 기대하기 어려워졌음. 하지만, 이는 미래의 장밋빛 전망이 실현되지 않은 것일 뿐 현재상태(Status quo)의 유지라는 측면에서 바라보는 것이 합당하며, 조만간 제2大 시장인 EU로의 접근성이 크게 가능해진 점은 매우 긍정적임

o 베트남 섬유·의류 산업은 노동중심 방식에서 FOB(Free On Board), ODM(Original Design Manufacturer)과 같은 현대기술 생산방식으로의 변화를 꾀할 것으로 판단됨

- May Saigon社(GMC)는 비즈니스 모델을 CMT(Cut-Make-Trim) 에서 FOB(Free On Board)로 전환 후 이익이 4배나 증가하였고 이탈리아 産 최신기술 장비에 투자하여 전체 노동력의 10%를 절감하고 생산력 향상에도 성공함

- 베트남 단순임가공 기업들이 점차 소매업자 및 최종 소비자와 직접적으로 연결되어 최신 트렌드를 파악하고 마케팅 활동을 수행한다면 한국기업들에게 큰 위협으로 작용할 수 있음

- May Saigon社(GMC)는 비즈니스 모델을 CMT(Cut-Make-Trim) 에서 FOB(Free On Board)로 전환 후 이익이 4배나 증가하였고 이탈리아 産 최신기술 장비에 투자하여 전체 노동력의 10%를 절감하고 생산력 향상에도 성공함

- 베트남 단순임가공 기업들이 점차 소매업자 및 최종 소비자와 직접적으로 연결되어 최신 트렌드를 파악하고 마케팅 활동을 수행한다면 한국기업들에게 큰 위협으로 작용할 수 있음

o 미국, EU 등 거대시장의 소비자행태 및 시장 트랜드 변화도 베트남에 진출한 우리기업들의 비즈니스 환경에 큰 영향을 줄 수 있다는 점에서 항시 이를 모니터링 할 필요가 있음

반응형

'경제' 카테고리의 다른 글

| 베트남에서 SNS와 비지니스 관계에 대해서 알아봅시다. (0) | 2017.05.31 |

|---|---|

| 가파르게 성장하고 있는 베트남 물류산업 동향 및 전망에 대해 알아봅시다 (0) | 2017.05.30 |

| 베트남 전략시장 현황 및 공략 방법에 대해 알아봅시다 (0) | 2017.05.29 |

| 최근 캄보디아 경제 동향 및 전망에 대해 알아봅시다 (0) | 2017.05.29 |

| 2016년 베트남 수출입 동향에 대해 알아봅시다. (0) | 2017.05.29 |